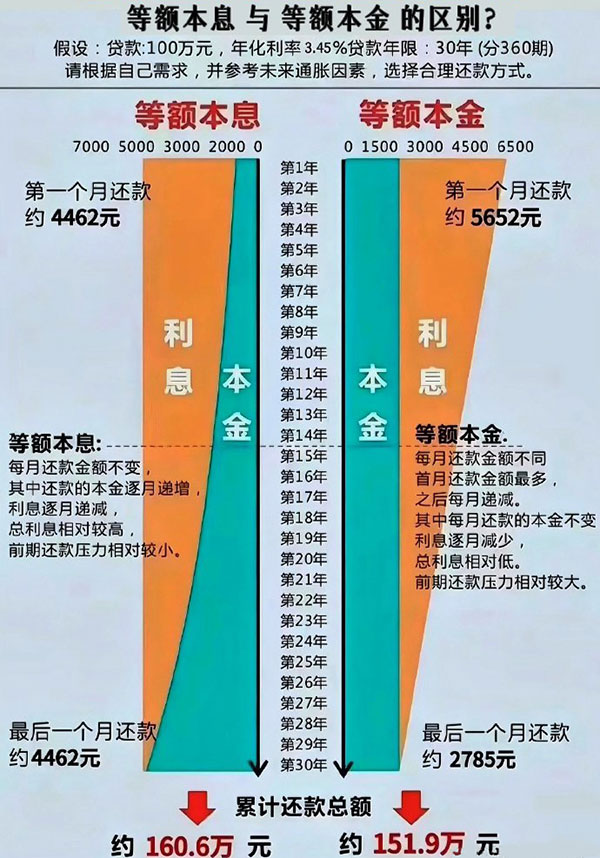

等额本金和等额本息的区别是还款原理不同、月供金额不同、利息计算方式不同、总利息支出不同、还款压力不同。等额本金和等额本息是房贷的两种还款方式,这两种在计算原理、月供金额变化、总利息支出以及适用人群等方面存在明显的不同。

一、还款原理不同

等额本金:等额本金还款方式是指借款人每月偿还相同金额的本金,同时支付剩余本金所产生的利息。每月还款金额由两部分组成,一部分是固定的本金分摊额(贷款总额除以还款月数),另一部分是剩余本金所产生的利息,利息随着剩余本金的减少而逐月递减。

等额本息:等额本息还款方式是指借款人每月以相等的金额偿还贷款本息,即每月月供相同。月供金额由贷款总额、月利率和贷款期限共同决定。在还款初期,月供中利息的占比较高,随着本金的逐步偿还,利息占比逐渐降低,本金占比逐渐升高。但每月的月供总额保持不变。

二、月供金额不同

等额本金:由于每月偿还的本金固定,而利息随着剩余本金的减少而减少,因此等额本金的月供金额是逐月递减的。这种递减方式使得借款人在还款初期承受较大的还款压力,但随着时间的推移,还款压力逐渐减轻。

等额本息:等额本息的月供金额在整个贷款期限内保持不变。这种稳定性使得借款人的财务规划更加简单明了,但需要注意的是,在还款初期,月供中利息的占比相对较高,可能会给借款人带来一定的经济压力。

三、利息计算方式不同

等额本金:每月利息 =(贷款总额 - 已归还贷款本金累计额)× 月利率。以贷款 30 万元,年利率为 5% 为例,第一个月利息为 300000×(5%÷12)=1250 元,第二个月利息为(300000 - 833.33)×(5%÷12)≈1247.22 元,以此类推。

等额本息:假设贷款金额为 A,月利率为 i,还款月数为 n,每月还款额 X = A×i×(1 + i)^n/[(1 + i)^n - 1]。每月还款额中的利息部分则是用剩余贷款本金乘以月利率计算得出,剩余贷款本金是通过贷款总额减去之前已偿还的本金累计额得到。

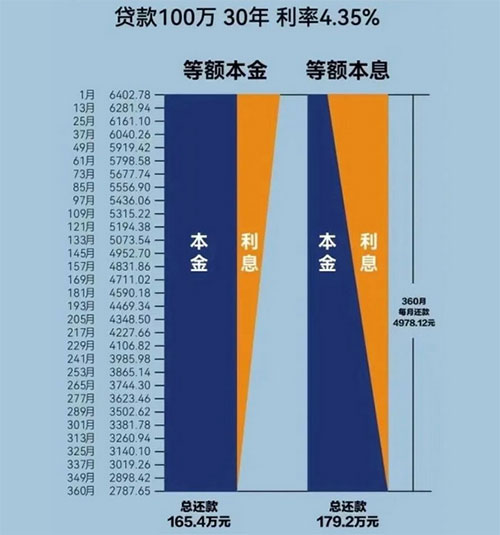

四、总利息支出不同

等额本金:由于等额本金还款方式下,每月偿还的本金固定且逐月递减,因此总利息支出相对较少。这是因为随着本金的减少,利息的计算基数也在减少,从而减少了总利息的支出。

等额本息:在等额本息还款方式下,由于每月月供相同且包含了本金和利息两部分,因此总利息支出相对较高。尤其是在贷款期限较长的情况下,等额本息的总利息支出可能会比等额本金高出很多。

在相同的贷款金额、贷款期限和年利率条件下,等额本金的利息总额低于等额本息。例如,贷款金额为 20 万元,贷款期限为 20 年,年利率为 4.9%。等额本金的利息总额约为 9.82 万元,而等额本息的利息总额约为 11.47 万元。这是因为等额本息前期偿还本金较少,大部分资金用于支付利息,使得利息总额相对较高。

五、还款压力不同

等额本金:等额本金前期还款压力较大,因为其每月还款金额在前期较高,随着本金的减少,还款金额逐月递减。等额本金还款方式适合收入较高、还款压力能够承受且希望减少总利息支出的借款人,由于月供金额逐月递减,这种还款方式也适合那些对未来收入有较好预期的人群。

等额本息:等额本息每月还款金额固定,便于借款人进行财务规划,不会出现前期还款压力过大的情况。等额本息还款方式适合收入稳定、希望保持月供金额不变的借款人,这种还款方式使得借款人的财务规划更加简单明了,也适合那些对未来收入预期不太确定或希望保持一定财务灵活性的人群。

等额本金和等额本息是两种各有优缺点的贷款还款方式。我们在选择时,借款人应根据自己的实际情况和需求进行综合考虑,如果希望减少总利息支出且能够承受初期较大的还款压力,可以选择等额本金还款方式;如果希望保持月供金额不变且收入稳定,可以选择等额本息还款方式。

严正申明:未经授权,转载请注明本站出处链接,否则将追究法律责任,近日有不法分子严重侵犯本站权益,已走法律程序!