等额本金比等额本息要划算,因为相同的贷款金额跟贷款期限,等额本金还款的总利息要比等额本息要少。如果借款人希望每月的还款金额固定,便于进行财务规划,那么等额本息还款方式可能更适合,而如果借款人希望减少利息支出,并且能够承受初期较大的还款压力,那么等额本金还款方式可能更划算。

1、还款构成和计算方式

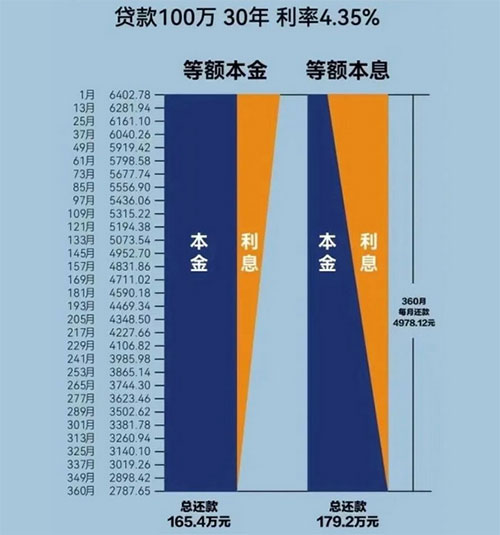

等额本息:在还款期内,每月偿还同等数额的贷款(包括本金和利息)。计算公式较为复杂,设贷款总额为A,月利率为i,还款月数为n,则每月还款额X = A×i×(1 + i)^n / [(1 + i)^n - 1]。这种方式下,前期还款中利息占比较大,本金占比相对较小,随着时间推移,本金占比逐渐增加,利息占比逐渐减少。

等额本金:等额本金是指在贷款还款期内,将贷款总额等分,每月偿还固定的本金,以及剩余贷款在本月所产生的利息。所以每月还款金额 =(贷款总额÷还款月数)+(贷款总额 - 已归还贷款本金累计额)×月利率。由于每月偿还的本金固定,而利息随着本金的减少逐月递减,所以每月还款总额逐月递减。

2、利息支出比较

一般情况:在相同的贷款金额、贷款期限和年利率条件下,等额本金的总利息支出比等额本息少。例如,贷款50万元,贷款期限30年,年利率为5%。通过计算可以发现,等额本息的总利息约为45.53万元,而等额本金的总利息约为37.5万元。这是因为等额本息前期偿还本金较少,大部分资金用于支付利息,而等额本金前期偿还本金较多,使剩余本金产生的利息逐渐减少。

特殊情况考虑:如果贷款期限较短,两者利息差距可能较小。并且在一些有利率优惠或者利率调整的情况下,如提前还款、利率下降等,两种方式的利息支出对比情况会发生变化。

3、还款压力分析

等额本息:每月还款金额固定,便于借款人进行财务规划。对于收入稳定但金额不是特别高的借款人来说,等额本息的还款方式可以使每月的还款压力保持在一个较为稳定的水平,不会因为还款金额的波动而影响正常生活和财务安排。

等额本金:前期还款金额较高,之后逐月递减。这种还款方式前期的还款压力较大,适合前期还款能力较强、希望总利息支出较少的借款人。例如,对于一些在事业上升期,目前收入较高但预期未来收入可能会下降的人,或者有足够资金储备能够承受前期高额还款的人,等额本金可能是比较合适的选择。

4、提前还款的影响

等额本息:在还款前期,由于利息占比较大,提前还款能够节省较多利息。但如果在还款后期提前还款,此时本金占比较大,节省的利息相对较少。

等额本金:因为前期偿还本金较多,利息递减速度快,所以在任何时期提前还款,都能在一定程度上节省利息。不过,部分银行对于等额本金提前还款可能会收取一定的手续费,需要提前了解清楚。

等额本金和等额本息各有优劣,如果借款人注重总利息支出较少,且前期还款能力较强,可以选择等额本金;如果希望每月还款金额固定,便于财务规划,或者前期还款能力有限,等额本息可能更划算。在选择还款方式时,借款人还需要综合考虑自己的财务状况、收入稳定性、预期收支变化等因素。

严正申明:未经授权,转载请注明本站出处链接,否则将追究法律责任,近日有不法分子严重侵犯本站权益,已走法律程序!